Thừa nhận việc siết tín dụng vào BĐS sẽ giúp thị trường lành mạnh, an toàn, giảm đầu cơ, song các chuyên gia, DN lại thể hiện nỗi lo tâm lý đang đè nặng lên người mua nhà.

Quy định sửa đổi Thông tư 36 của Ngân hàng nhà nước (NHNN) quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, các chi nhánh ngân hàng nước ngoài đang khiến thị trường bất động sản (BĐS) lo lắng.

Theo Hiệp hội BĐS TP HCM, thị trường BĐS ngay lập tức đã có phản ứng tiêu cực, trầm lắng suốt tháng qua. Song các chuyên gia tài chính và đại diện NHNN lại cho rằng, thị trường sẽ lành mạnh hơn và không có ảnh hưởng gì nếu dòng vốn bị siết.

Không còn cảnh nhà nhà làm bất động sản

Dẫn các số liệu thị trường BĐS, tín dụng và những tác động từ 2007 đến nay, tiến sĩ Đinh Thế Hiển cho rằng, việc điều chỉnh của NHNN là hợp lý về mặt vĩ mô, khi nền kinh tế đang có dấu hiệu thâm dụng vốn trở lại và thâm hụt tín dụng. Tín dụng năm 2015 tăng nhanh, nhưng không phải đổ vào sản xuất kinh doanh mà là đổ vào BĐS, góp phần tăng tỷ lệ tín dụng trung dài hạn/tổng tín dụng lên mức giới hạn 50%.

“Cũng vì điều này mà các ngân hàng thương mại đang làm nhiệm vụ của ngân hàng đầu tư. Thực tế vốn huy động, vốn chủ sở hữu của ngân hàng không tăng bao nhiêu nhưng vốn cho vay tăng. Các chỉ số thống kê cho thấy rủi ro thanh khoản đang tăng nhanh. Quan điểm của tôi đưa tín dụng về tiêu chuẩn là cần thiết, tăng rủi ro tín dụng BĐS là phù hợp, để tránh rủi ro thanh khoản”, ông Hiển nói.

Chuyên gia này cũng cho rằng, thực tế không nên quá lo lắng về việc Thông tư 36 thắt chặt tín dụng trong năm 2016. Bởi thời điểm áp dụng là tháng 1/2017, và dư địa cho vay trung dài hạn vẫn là 540.000 tỷ đồng, trong khi dư địa BĐS hiện mới 390.000 tỷ đồng.

Thừa nhận có lo lắng nếu dòng vốn bị siết chặt, ngân hàng sẽ khắt khe hơn khi chọn đối tác, nhưng ông Phạm Lê Tuấn, Tổng giám đốc Công ty BĐS Hưng Lộc Phát lại cho rằng, chỉ những nhà đầu tư có tâm lý không vững, không chuẩn bị vốn mới bị ảnh hưởng. Dự thảo thông tư này là bước điều chỉnh cần thiết để đảm bảo sự phát triển bền vững cho ngân hàng và doanh nghiệp (DN). Với quy định này giới đầu cơ chắc chắn sẽ tháo chạy, còn những người mua nhà vì nhu cầu thực, DN kinh doanh bền vững thì sẽ không bị ảnh hưởng nhiều.

Tuy nhiên, đại diện này cho rằng, việc thực hiện chính sách cần có lộ trình phù hợp, chia sẻ với DN, để ngân hàng, nhà đầu tư có thời gian thu xếp vốn, người mua nhà cuối cùng được hưởng lợi. Thông tư 36 khi áp dụng đến nay mới có 11 tháng, không thể vừa “thuộc bài” là điều chỉnh.

“DN muốn phát triển dự án thật, bền vững thì phải chủ động thu xếp vốn, không chạy theo phong trào nhà nhà làm BĐS. Chúng tôi đã thu xếp trước, cố gắng để chính sách có điều chỉnh hay không thì dự án vẫn phải hoàn thành. Để khách hàng yên tâm, chúng tôi thực hiện cho khách trả góp 20% và nhận nhà, số còn lại tiếp tục trả sau đó, để khách chắc chắn với tài sản bỏ số vốn lớn ra mua”, ông Tuấn nói.

Ngân hàng hết cửa cho vay

TS Bùi Quang Tín, giảng viên khoa Quản trị kinh doanh Đại học Ngân hàng TP HCM lại tỏ ra lo lắng cho hoạt động của các ngân hàng thương mại. Ông Tín cho rằng, nếu tỷ lệ vốn ngắn hạn cho vay trung dài hạn điều chỉnh từ 60% xuống 40% sẽ ảnh hưởng rất lớn đến cho vay trung dài hạn.

Theo thống kê của NHNN đến ngày 31/12/2015, tỷ lệ vốn ngắn hạn cho vay trung dài hạn của các ngân hàng ở mức khoảng 31%. Trong khi đó, cũng theo thông tin NHNN thì tỷ lệ này đang tăng nhanh trong các tháng đầu năm 2016, ở mức rất gần mức 40% tại nhiều ngân hàng thương mại. Do đó nếu tỷ lệ này giảm xuống 40% thì room cho vay BĐS tại nhiều ngân hàng đã hết. Việc điều chỉnh theo ông Tín, sẽ làm giảm tổng mức cấp tín dụng đối với lĩnh vực BĐS. Trong ngắn hạn, điều này nhiều khả năng khiến tăng trưởng tín dụng 2016 ở mức thận trọng hơn, và khả năng các ngân hàng sẽ không đạt được mức tăng trưởng tín dụng dự kiến 18-20% như mục tiêu.

Ngoài ra, việc điều chỉnh như dự thảo này được cho là nhanh và mạnh hơn so với các lần điều chỉnh trước, trong khi thị trường BĐS chỉ vừa phục hồi nên sẽ ảnh hưởng đến sự phát triển trong thời gian tới. Từ đó sẽ ảnh hưởng đến kế hoạch kinh doanh của các ngân hàng.

Ông Nguyễn Trọng Du, Vụ trưởng vụ chính sách an toàn hoạt động ngân hàng, cơ quan thanh tra giám sát NHNN, cho rằng, thực tế khi soạn thảo các chính sách, NHNN đã phân tích các tác động đến nền kinh tế. NHNN đã tính đến các giải pháp quản trị rủi ro, tính đến lộ trình, cơ chế chính sách đi kèm chứ không chỉ có chế tài, và chủ động triển khai các giải pháp theo trình tự nhất định.

Chế tài ở đây là nhắm trực tiếp đến giới đầu cơ, mua đi bán lại trên thị trường BĐS chứ không phải người dân có nhu cầu nhà ở thực sự. NHNN không cấm cho vay, mà chỉ cảnh báo.

Theo ông Du: “Chúng tôi muốn ngân hàng khi cho vay BĐS phải có nguồn vốn đảm bảo, an toàn, phù hợp năng lực tài chính. Ngân hàng cũng tự chủ động biết mình nên cho ai vay, chọn lựa khách hàng phù hợp.

Việc cảnh báo hạn chế sử dụng nguồn vốn ngắn hạn để cho vay trung dài hạn là giảm rủi ro thanh khoản, rủi ro hệ thống, bởi sẽ có những cú sốc thị trường chúng ta không kiểm soát được. Điều này không chỉ đảm bảo an toàn hệ thống mà bảo vệ lợi ích nền kinh tế, an toàn tiền gửi của người dân, DN".

Nỗi lo thị trường trầm lắng

Dù ủng hộ hay phản đối, các chuyên gia cũng đồng tình với DN tâm lý thị trường sẽ bị đè nặng nếu dòng vốn đột ngột bị siết chặt.

Ông Lê Hoàng Châu, Chủ tịch Hiệp hội BĐS TP HCM cho rằng, sau thời điểm hưng phấn, thị trường BĐS thành phố đang có dấu hiệu trầm lắng từ tháng 2 đến nay. Đây cũng là lo lắng của chuyên gia Đinh Thế Hiển khi cho rằng, sẽ xảy ra ảnh hưởng tâm lý dây chuyền. Người mua lo lắng, không dám xuống tiền mua nhà vì sợ ngân hàng siết tín dụng. DN không được vay, ảnh hưởng tiến độ dự án, kế hoạch kinh doanh bị cắt giảm thì nguồn cung cũng sẽ bị ảnh hưởng. Tuy nhiên, vị này cho rằng, đã trải qua thời gian dài khó khăn, các công ty BĐS cũng lớn khôn, họ biết cách làm như thế nào để tồn tại. Các DN uy tín có mối quan hệ tốt với ngân hàng, với khách hàng. Doanh nghiệp BĐS muốn bán nhà cho giới đầu cơ hay bán cho người có nhu cầu thật thì tự họ phải tính toán.

Ông Vũ Quang Phấn, Phó cục trưởng cục quản lý nhà và thị trường BĐS- Bộ Xây dựng, chia sẻ, thị trường BĐS nóng lạnh phụ thuộc vào nhiều yếu tố chứ không phải chỉ có tín dụng, nhưng tín dụng có điều chỉnh là tác động ngay đến thị trường. Thị trường vừa phục hồi và đang phát triển tốt, không có bong bóng, nên điều chỉnh tín dụng cần cẩn trọng, có lộ trình, tránh đột ngột. Điều chỉnh phải tính đến đối tượng, đến thời hạn và cả mức độ.

Về mức độ, theo lãnh đạo Cục quản lý nhà, là nếu giảm nguồn vốn ngắn hạn cho vay trung dài hạn thì có thể từ mức 60% xuống 50%, chứ không đột ngột kéo xuống 40%.

Về tỷ lệ rủi ro, an toàn, không cần thiết phải nâng lên mức 250%. NHTM cần rạch rồi với khách hàng, chỉ siết với những đối tượng vay đầu cơ.

Nguồn: Zing

Quy định sửa đổi Thông tư 36 của Ngân hàng nhà nước (NHNN) quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, các chi nhánh ngân hàng nước ngoài đang khiến thị trường bất động sản (BĐS) lo lắng.

Theo Hiệp hội BĐS TP HCM, thị trường BĐS ngay lập tức đã có phản ứng tiêu cực, trầm lắng suốt tháng qua. Song các chuyên gia tài chính và đại diện NHNN lại cho rằng, thị trường sẽ lành mạnh hơn và không có ảnh hưởng gì nếu dòng vốn bị siết.

Không còn cảnh nhà nhà làm bất động sản

Dẫn các số liệu thị trường BĐS, tín dụng và những tác động từ 2007 đến nay, tiến sĩ Đinh Thế Hiển cho rằng, việc điều chỉnh của NHNN là hợp lý về mặt vĩ mô, khi nền kinh tế đang có dấu hiệu thâm dụng vốn trở lại và thâm hụt tín dụng. Tín dụng năm 2015 tăng nhanh, nhưng không phải đổ vào sản xuất kinh doanh mà là đổ vào BĐS, góp phần tăng tỷ lệ tín dụng trung dài hạn/tổng tín dụng lên mức giới hạn 50%.

“Cũng vì điều này mà các ngân hàng thương mại đang làm nhiệm vụ của ngân hàng đầu tư. Thực tế vốn huy động, vốn chủ sở hữu của ngân hàng không tăng bao nhiêu nhưng vốn cho vay tăng. Các chỉ số thống kê cho thấy rủi ro thanh khoản đang tăng nhanh. Quan điểm của tôi đưa tín dụng về tiêu chuẩn là cần thiết, tăng rủi ro tín dụng BĐS là phù hợp, để tránh rủi ro thanh khoản”, ông Hiển nói.

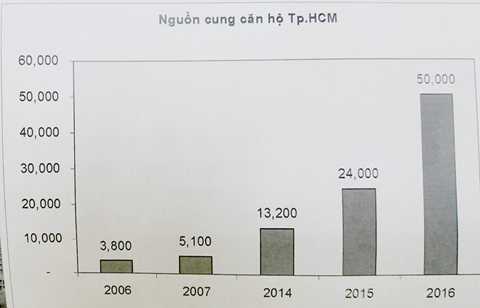

|

| Nguồn cung căn hộ tại thị trường TP HCM tăng gần 14 lần trong 10 năm. Nguồn CBRE -Hiệp hội BĐS TP HCM. |

Thừa nhận có lo lắng nếu dòng vốn bị siết chặt, ngân hàng sẽ khắt khe hơn khi chọn đối tác, nhưng ông Phạm Lê Tuấn, Tổng giám đốc Công ty BĐS Hưng Lộc Phát lại cho rằng, chỉ những nhà đầu tư có tâm lý không vững, không chuẩn bị vốn mới bị ảnh hưởng. Dự thảo thông tư này là bước điều chỉnh cần thiết để đảm bảo sự phát triển bền vững cho ngân hàng và doanh nghiệp (DN). Với quy định này giới đầu cơ chắc chắn sẽ tháo chạy, còn những người mua nhà vì nhu cầu thực, DN kinh doanh bền vững thì sẽ không bị ảnh hưởng nhiều.

Tuy nhiên, đại diện này cho rằng, việc thực hiện chính sách cần có lộ trình phù hợp, chia sẻ với DN, để ngân hàng, nhà đầu tư có thời gian thu xếp vốn, người mua nhà cuối cùng được hưởng lợi. Thông tư 36 khi áp dụng đến nay mới có 11 tháng, không thể vừa “thuộc bài” là điều chỉnh.

“DN muốn phát triển dự án thật, bền vững thì phải chủ động thu xếp vốn, không chạy theo phong trào nhà nhà làm BĐS. Chúng tôi đã thu xếp trước, cố gắng để chính sách có điều chỉnh hay không thì dự án vẫn phải hoàn thành. Để khách hàng yên tâm, chúng tôi thực hiện cho khách trả góp 20% và nhận nhà, số còn lại tiếp tục trả sau đó, để khách chắc chắn với tài sản bỏ số vốn lớn ra mua”, ông Tuấn nói.

Ngân hàng hết cửa cho vay

TS Bùi Quang Tín, giảng viên khoa Quản trị kinh doanh Đại học Ngân hàng TP HCM lại tỏ ra lo lắng cho hoạt động của các ngân hàng thương mại. Ông Tín cho rằng, nếu tỷ lệ vốn ngắn hạn cho vay trung dài hạn điều chỉnh từ 60% xuống 40% sẽ ảnh hưởng rất lớn đến cho vay trung dài hạn.

Theo thống kê của NHNN đến ngày 31/12/2015, tỷ lệ vốn ngắn hạn cho vay trung dài hạn của các ngân hàng ở mức khoảng 31%. Trong khi đó, cũng theo thông tin NHNN thì tỷ lệ này đang tăng nhanh trong các tháng đầu năm 2016, ở mức rất gần mức 40% tại nhiều ngân hàng thương mại. Do đó nếu tỷ lệ này giảm xuống 40% thì room cho vay BĐS tại nhiều ngân hàng đã hết. Việc điều chỉnh theo ông Tín, sẽ làm giảm tổng mức cấp tín dụng đối với lĩnh vực BĐS. Trong ngắn hạn, điều này nhiều khả năng khiến tăng trưởng tín dụng 2016 ở mức thận trọng hơn, và khả năng các ngân hàng sẽ không đạt được mức tăng trưởng tín dụng dự kiến 18-20% như mục tiêu.

Ngoài ra, việc điều chỉnh như dự thảo này được cho là nhanh và mạnh hơn so với các lần điều chỉnh trước, trong khi thị trường BĐS chỉ vừa phục hồi nên sẽ ảnh hưởng đến sự phát triển trong thời gian tới. Từ đó sẽ ảnh hưởng đến kế hoạch kinh doanh của các ngân hàng.

|

| Các chuyên gia cho rằng, đã trải qua thời kỳ khó khăn, DN bất động sản sẽ biết cách tồn tại phù hợp với điều kiện phát triển của thị trường. Ảnh: Lê Quân |

Chế tài ở đây là nhắm trực tiếp đến giới đầu cơ, mua đi bán lại trên thị trường BĐS chứ không phải người dân có nhu cầu nhà ở thực sự. NHNN không cấm cho vay, mà chỉ cảnh báo.

Theo ông Du: “Chúng tôi muốn ngân hàng khi cho vay BĐS phải có nguồn vốn đảm bảo, an toàn, phù hợp năng lực tài chính. Ngân hàng cũng tự chủ động biết mình nên cho ai vay, chọn lựa khách hàng phù hợp.

Việc cảnh báo hạn chế sử dụng nguồn vốn ngắn hạn để cho vay trung dài hạn là giảm rủi ro thanh khoản, rủi ro hệ thống, bởi sẽ có những cú sốc thị trường chúng ta không kiểm soát được. Điều này không chỉ đảm bảo an toàn hệ thống mà bảo vệ lợi ích nền kinh tế, an toàn tiền gửi của người dân, DN".

Nỗi lo thị trường trầm lắng

Dù ủng hộ hay phản đối, các chuyên gia cũng đồng tình với DN tâm lý thị trường sẽ bị đè nặng nếu dòng vốn đột ngột bị siết chặt.

Ông Lê Hoàng Châu, Chủ tịch Hiệp hội BĐS TP HCM cho rằng, sau thời điểm hưng phấn, thị trường BĐS thành phố đang có dấu hiệu trầm lắng từ tháng 2 đến nay. Đây cũng là lo lắng của chuyên gia Đinh Thế Hiển khi cho rằng, sẽ xảy ra ảnh hưởng tâm lý dây chuyền. Người mua lo lắng, không dám xuống tiền mua nhà vì sợ ngân hàng siết tín dụng. DN không được vay, ảnh hưởng tiến độ dự án, kế hoạch kinh doanh bị cắt giảm thì nguồn cung cũng sẽ bị ảnh hưởng. Tuy nhiên, vị này cho rằng, đã trải qua thời gian dài khó khăn, các công ty BĐS cũng lớn khôn, họ biết cách làm như thế nào để tồn tại. Các DN uy tín có mối quan hệ tốt với ngân hàng, với khách hàng. Doanh nghiệp BĐS muốn bán nhà cho giới đầu cơ hay bán cho người có nhu cầu thật thì tự họ phải tính toán.

Ông Vũ Quang Phấn, Phó cục trưởng cục quản lý nhà và thị trường BĐS- Bộ Xây dựng, chia sẻ, thị trường BĐS nóng lạnh phụ thuộc vào nhiều yếu tố chứ không phải chỉ có tín dụng, nhưng tín dụng có điều chỉnh là tác động ngay đến thị trường. Thị trường vừa phục hồi và đang phát triển tốt, không có bong bóng, nên điều chỉnh tín dụng cần cẩn trọng, có lộ trình, tránh đột ngột. Điều chỉnh phải tính đến đối tượng, đến thời hạn và cả mức độ.

Về mức độ, theo lãnh đạo Cục quản lý nhà, là nếu giảm nguồn vốn ngắn hạn cho vay trung dài hạn thì có thể từ mức 60% xuống 50%, chứ không đột ngột kéo xuống 40%.

Về tỷ lệ rủi ro, an toàn, không cần thiết phải nâng lên mức 250%. NHTM cần rạch rồi với khách hàng, chỉ siết với những đối tượng vay đầu cơ.

Nguồn: Zing

Bình luận